Back الأزمة المالية 2007–2008 Arabic الازمه الماليه 2007-2008 ARZ Crisis financiera de 2008 AST Световна финансова криза (2007 – 2008) Bulgarian ২০০৭-২০০৮ আর্থিক সংকট Bengali/Bangla Svjetska finansijska kriza od 2007. BS Crisi financera global del 2007-2012 Catalan Světová finanční krize 2008 Czech Finanskrisen 2007-2009 Danish Weltfinanzkrise 2007–2008 German

| Crisis financiera de 2007-2008 | ||

|---|---|---|

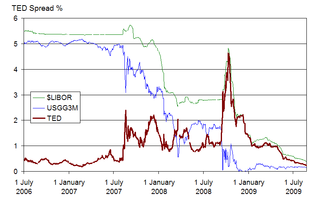

TED spread (en rojo) aumentó significativamente durante la crisis financiera, reflejando un incremento en el riesgo de crédito. | ||

| Datos generales | ||

| Tipo | crisis financiera | |

| Causa | crisis de las hipotecas subprime | |

| Histórico | ||

| Fecha de inicio | 2007 | |

La crisis financiera de 2007-2008 fue la crisis financiera más grave desde la Gran Depresión (1929). La opinión predominante es que fue causada por la asunción de riesgos excesivos por parte de las instituciones financieras estadounidenses[1] relacionados con los préstamos abusivos dirigidos a compradores de viviendas de bajos ingresos,[2] que provocó el estallido de la burbuja inmobiliaria de los Estados Unidos.

Por lo tanto, es comprensible que esta crisis se desató de manera directa debido al colapso de la burbuja inmobiliaria en los Estados Unidos en el año 2006, que provocó aproximadamente en octubre de 2007 la llamada crisis de las hipotecas subprime.

En 2007, los valores respaldados por hipotecas vinculados a bienes raíces estadounidenses, así como una amplia red de derivados financieros vinculados a esos títulos, colapsaron en valor, razón por la cual las instituciones financieras de todo el mundo sufrieron graves daños,[3] alcanzando un clímax, el 15 de septiembre de 2008, con la quiebra de Lehman Brothers y la posterior crisis bancaria internacional.[1]

Las repercusiones de la crisis hipotecaria comenzaron a manifestarse de manera extremadamente grave desde inicios de 2008, contagiándose primero al sistema financiero estadounidense, y después al internacional, teniendo como consecuencia una profunda crisis de liquidez, y causando, indirectamente, otros fenómenos económicos, como una crisis alimentaria global (como la crisis bursátil de enero de 2008, crisis bursátil mundial de octubre de 2008, crisis económica a escala internacional y la gran recesión).

Los precondicionamientos para la crisis financiera fueron complejos y multicausales.[4][5][6] Casi dos décadas antes, el Congreso de los Estados Unidos había aprobado una legislación que fomentaba la financiación de viviendas asequibles.[7] Sin embargo, en 1999, partes de la Ley Glass-Steagall, que había sido adoptada en 1933, para evitar que se volviera a producir una situación como la crisis de 1929, fueron derogadas pelo Gramm–Leach–Bliley Act, lo que permitió a las instituciones financieras combinar sus operaciones comerciales (adversas al riesgo) y de negociación por cuenta propia (asunción de riesgos).[8] Podría decirse que el mayor contribuyente a las condiciones necesarias para el colapso financiero fue el rápido desarrollo de productos financieros depredadores dirigidos a compradores de viviendas de bajos ingresos y poca información que en su mayoría pertenecían a minorías raciales.[9] Este desarrollo del mercado no fue atendido por los reguladores y, por lo tanto, tomó por sorpresa al Gobierno federal de los Estados Unidos.[10]

Tras el inicio de la crisis, los gobiernos implementaron rescates masivos de instituciones financieras y otras políticas monetarias y fiscales paliativas para evitar el colapso del sistema financiero mundial.[11] En los EE. UU., los setecientos mil millones de dólares puesto a disposición por la Ley de Estabilización Económica, que entró en vigor el 3 de octubre de 2008, no pudieron frenar la caída libre económica, pero la Ley de Reinversión y Recuperación, promulgada el 17 de febrero de 2009, que incluía un crédito fiscal sustancial sobre la nómina.[12] La crisis desencadenó la Gran Recesión de 2008 resultó en aumentos en el desempleo[13] y el suicidio[14] y disminuciones en la confianza institucional[15] y las tasas de natalidad,[16] entre otras métricas. La recesión fue una condición previa importante para la crisis de la deuda europea.

En 2010:

- se promulgó la Ley Dodd-Frank de Reforma de Wall Street y Protección al Consumidor como respuesta a la crisis para «promover la estabilidad financiera de los Estados Unidos».[17];

- Fueron establecidos nuevos estándares de capital y liquidez por los Acuerdos de Basilea III, que luego serían adoptados por varios países de todo el mundo.[18][19]

- ↑ a b Williams, Mark (2010). Uncontrolled Risk. McGraw-Hill Education. p. 213.

- ↑ Victimizing the Borrowers: Predatory Lending’s Role in the Subprime Mortgage Crisis, en inglés, consultado el 16/04/2023.

- ↑ The Giant Pool of Money, en inglés, consultado el 16/04/2023.

- ↑ Why Didn't Bank Regulators Prevent the Financial Crisis?, en inglés, consultado el 16/04/2023.

- ↑ Duffie, Darrell (February 2019). «Prone to Fail: The Pre-crisis Financial System». Journal of Economic Perspectives. 33 (1): 81–106.

- ↑ 1992 – 2018 La crisis financiera de EE. UU., en inglés, consultado el 16/04/2023.

- ↑ «Don't blame the affordable housing goals for the financial crisis», en inglés, consultado el 16/04/2023.

- ↑ Consequences of the Glass-Steagall Act Repeal, en inglés, consultado el 17/04/2023.

- ↑ Sarra, Janis; Wade, Cheryl L. (July 2020). Predatory Lending Practices Prior to the Global Financial Crisis. Predatory Lending and the Destruction of the African-American Dream. pp. 23–68.

- ↑ Predatory lending: A decade of warnings, en inglés, consultado el 17/04/2023.

- ↑ Sakelaris, Nicholas (February 5, 2014). «Paulson: Why I bailed out the banks and what would have happened if I hadn't». Dallas Business Journal.

- ↑ [«Fiscal Spending Jobs Multipliers: Evidence from the 2009 American Recovery and Reinvestment Act» https://www.frbsf.org/economic-research/wp-content/uploads/sites/4/wp10-17bk.pdf], en inglés, consultado el 17/04/2023.

- ↑ Chart Book: The Legacy of the Great Recession, en inglés, consultado el 17/04/2023.

- ↑ Impact of 2008 global economic crisis on suicide: time trend study in 54 countries, en inglés, consultado el 17/04/2023.

- ↑ Mistrust and the Great Recession, en inglés, consultado el 17/04/2023.

- ↑ Schneider, Daniel (2015). «The Great Recession, Fertility, and Uncertainty: Evidence From the United States». Journal of Marriage and Family. 77 (5): 1144–1156.

- ↑ Act of Congress No. 111-203 of July 21, 2010, en inglés, consultado el 17/04/2023

- ↑ Basel III: What It Is, Capital Requirements, and Implementation, en inglés, consultado el 17/04/2023

- ↑ RCAP on timeliness: Basel III implementation dashboard, en inglés, consultado el 17/04/2023